投資を始めようかどうしよう、または始めたけど何を購入しよう、というタイミングで必ず立ち塞がるのが「リスク」ではないでしょうか。

「リスク」すなわち『危険』、『怖いもの』、『損をする』というイメージが膨らみ、一歩を踏み出せず、立ち止まってしまいます。

ですがこの「リスク」、投資の世界では少しニュアンスが違います。

投資の世界で言う「リスク」とは、購入した商品の「将来の不確実な価格の振れ幅」を指します。

なのでよく聞くハイリスクハイリターンとは、『価格の振れ幅が大きい』商品ということになります。

不動産投資では「空室リスク」というように、「リスク」=「振れ幅」でない投資もあります。

また「リスク許容度」という言葉があり、これは「どれくらいまでの損失を受け入れられるか」を示すものです。

これらの「リスク」や「リスク許容度」の扱い方を理解することで、今後の損益に変化が生まれるかもしれません。

このリスクやリスク許容度について具体的にみていきましょう。

目次 閉じる

口座開設手順はMoney shipさんが詳しく解説されていますので ↓↓↓こちらをご覧ください。

リスク=価格の振れ幅の大きさ

リスクとリターンの関係性

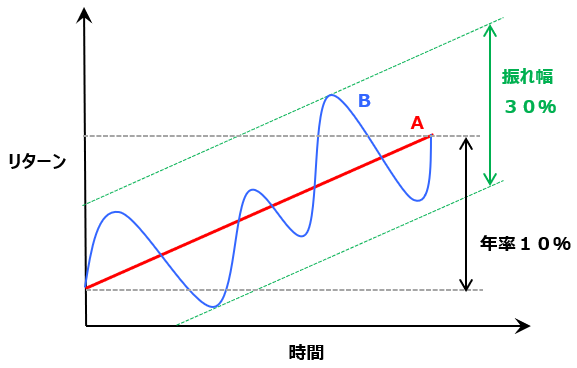

まずは下のグラフを見て下さい。

Aの赤線は年率の平均リターンを示し、Bの青線は価格の値動きを表したものです。

価格はBのように上下に動きながらも、Aの直線上の平均リターン10%を得たことを示します。

この直線Aからのズレ±15%が「リスク」(振れ幅30%)となります。

『振れ幅』である30%や、リスク15%(=標準偏差±15%)などで表現されます。

たとえばハイリスクハイリターンの商品とは、『ハイリスク』=振れ幅が大きく、『ハイリターン』=直線Aの角度が大きい(リターンが大きくなる)ものです。

ローリスクローリターンはその逆で、振れ幅が小さく、直線Aの傾斜もゆるやかで水平に近づいてきます。

すなわち利益が小さくなります。

一般に金融商品はリスクが大きければリターンが大きく、リスクが小さければリターンが小さくなります。

では皆さん、もしAのように直線的に動く商品があったとしたら、AとBのどちらの商品を選ぶでしょうか。

もちろん『A』!

Aの商品を選んでおけば、安心して仕事に集中できますし、夜も気にせず ぐっすり眠ることができます。

ただAのような商品とは、値動きがあるBの(振れ幅が小さい)=(リターンが少ない)というもので、定期預金などのローリスクローリターンの商品がそれに当てはまります。

また(振れ幅を少し小さくする)=(リスクを減らす)のであれば、分散投資が有効な手段となります。

実際の商品で確認

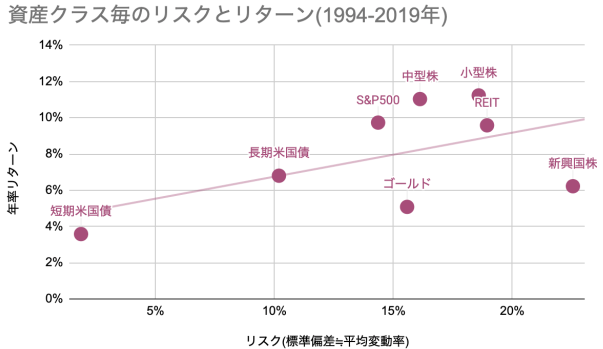

1994から2019年までのリスクとリターンの関係をまとめたグラフが以下です。

横軸にリスク(標準偏差)、縦軸に年率リターンを示しています。

| 年率リターン(%) | リスク(%) (標準偏差) | |

| S&P500 | 9.7 | 14.4 |

| 新興国株 | 6.2 | 22.6 |

| 短期国債 | 3.6 | 1.9 |

| 長期国債 | 6.8 | 10.2 |

| REIT(不動産) | 9.6 | 18.9 |

| ゴールド | 5.1 | 15.6 |

S&P500を例に見ると年率リターン9.7%、リスク14.4%となっています。

ここで示す『年率リターン』とは、25年間ずっと年平均9.7%で資産が増えたことを示します。

一方『リスク(標準偏差)』は、年率リターン9.7%を基準にどれくらいの範囲でばらつくかを示すもので、振れ幅28.8(+側に14.4%、-側に14.4%)の中で変動することを示します。

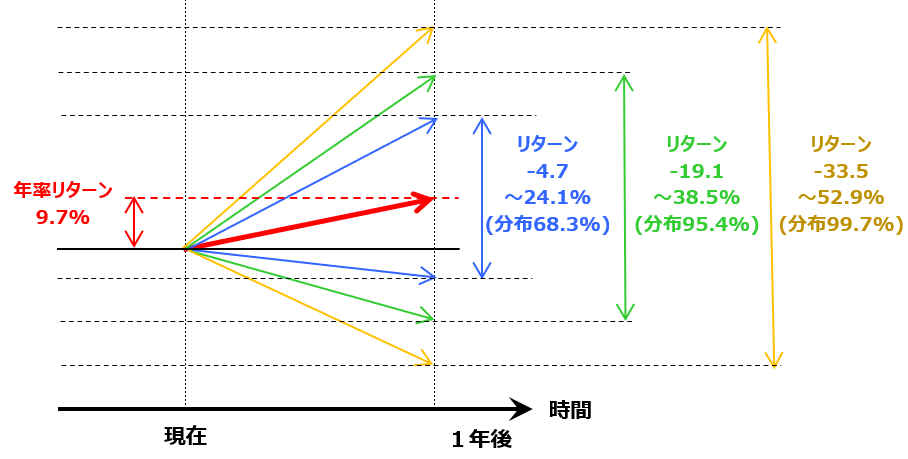

過去25年間のデータを元に、S&P500の1年経過後の値動きを統計的に予測すると、

1年後の予測リターン範囲

(下限値)9.7-14.4= -4.7%

(上限値)9.7+14.4= 24.1%

これを表で示すと、値動きは-4.7~24.1%内(分布68.3%の場合)に収まります。

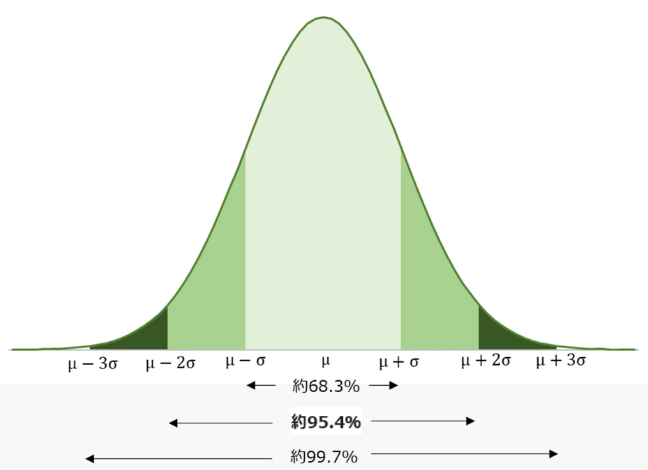

ここで分布とは、下の図のように平均 (μ)からプラスマイナスに振れた範囲に、全体のうちのどれだけのデータ数があるかを面積で示します。

平均 (μ)からの振れ幅が標準偏差: ±σ(ここではσ=14.4)の場合、統計学的にはこの範囲内に全体の68.3%のデータが分布しています(薄い緑色の面積)。(±2σなら分布約95.4%、±3σなら分布約99.7%)

標準偏差についてもう少し詳しく知りたい方は、SUSTEN LAB.さんの『標準偏差とリスク』を参考にしてみて下さい。

一般にS&P500指数のインデックス投資信託という商品(リスク14.4%)は、ミドルリスク・ミドルリターンに属すると言われています。

ちなみに、かつての大暴落であるリーマンショックでは、S&P500が56%も下落したと言われています。

正規分布でいうと99.7%には入らない、非常に稀な0.3%の事象であったことになりますが、実際そのような暴落はそこそこ発生しており、正規分布とは一致しません。

正規分布の特性上、平均値から遠く離れた値に対しては精度がよくないのです。

ただITバブル崩壊やリーマンショックなど、それらの暴落を踏まえてもS&P500の年率リターンは9.7%であったというのは事実です。

リスク許容度

リスク許容度とは、『投資した元本に対して大きな損失が出てしまった場合に、どの程度まで損失を受け入れられるか』を示す指標です。

多くの人はリターン(利益)の許容度には寛大ですが、損失に対しては過敏で、許容度にも限界があります。

利益ならいくらでもWelcome!

許容度は無限大~

許容度は個人の資産状況や生活環境によっても変わってきます。

またこの許容度によって、どの金融商品を選ぶかも変わります。

例えば余裕資金100万円で金融商品を購入し、20万円までの損失に耐えれるのであれば、リスク許容度が20%(振れ幅は2倍の40%)以内の商品を選べば良いことになります。

逆にこの耐久損失額(こんな言葉はありませんが)20万円から考えると、先のS&P500であればリスク14.4%なので、

【分布68.3%の場合】

20万円 ÷ 14.4% ≒ 139万円

【分布95.4%の場合】

20万円 ÷ (14.4% ✕ 2) ≒ 69万円

【分布99.7%の場合】

20万円 ÷ (14.4% ✕ 3) ≒ 46万円

緩い確率であれば資金139万円、手堅い確率であれば46万円まで購入しても我慢できるという結果になります。

結局、リスク許容度とは損失額です。

右肩上がりの金融商品を購入する場合、許容できる損失額が多ければ多いほど、購入金額も上がり、結果としてその分リターンが増える可能性が高くなります。

リスクとどう付き合う

振れ幅でドキドキ?

今まで説明してきましたが、リスクとは「怖いもの」ではなく「将来の不確実な価格の振れ幅」を指します。

確かにマイナス側に振れれば振れるほど損失が膨らみ、不安になってしまいます。

そういう意味では「怖いもの」です。

ただ先に例で挙げた年率リターン9.7%のインデックス投資信託を一括で購入し、その後10年間ほったらかしにして、10年後に初めて確認したとしたらどうでしょう。

その間の振れ幅なんて知りませんので、ただ10年後に年率10%近くで資産が増えて、資産が約2.5倍になっているという結果だけです。

振れ幅を気にせず、ほったらかしにしておけば直線Aの商品の出来上がりです。

必ず晴れるときがくる

金融商品は基本、上下動を繰返しながら価格が変動します。

暴落↓もすれば暴騰↑するときもありますが、暴落で資産が大幅に減ると慌てふためいてしまいます。

ただよく考えれば分かるのですが『上下動を繰り返す』ので、大きく下がっても次第に上がっていきます。

ずっと暴落していることなんてありません。

もしそのようにずっと暴落している商品がもしあれば、それは商品自体に問題があります。

また、よく暴落時は不安になり衝動的に売ってしまうことがありますが、暴落時は逆に安売りなので買うべきタイミングです。

そんなこと言ったって、

怖くて買えないよ

断言しますが、

私も買う自信はありません。”悲”

暴落時は余程の経験者でなければ買えないでしょう。

であれば売らないことです。長期で運用すれば平均リターンで増えていくのですから。

平均リターンとは、リスクを受け入れた人のみが得られるリターンなのです。

まとめ

価格が大きく下がっても必ず上がってくるんだから、ハイリスクハイリターンの商品を買いましょう!と言っている訳ではありません。

投資を学んで積極的に売買したい方は、この記事を参考程度にしてください。

優秀な商品を選ぶ

まず大事なのは、優秀な金融商品を選ぶことです。

価格が下がり続ける商品や下がっても上がってこない商品では、どうやっても利益を得られません。

ただ未来を予想することもできません。

なので基本は過去のデータを参考にします。気を付けたいのはそのデータ量です。

5年間しかデータの無い商品より、50年間のデータがある商品の方が信頼度が増します。

なおインデックス投資信託の場合は、ネットでもYoutubeでも情報がたくさんあり、人気商品はほぼ絞られていますので、それらを参考にすれば比較的簡単に選ぶことができます。

優秀な商品の中から、自分に合ったリスクやリターンを選びましょう。

リスク許容度を明確にする

先にも説明しましたがリスクは「振れ幅」です。

ただリスクだけで商品を選ぶのはちょっと早過ぎで、自分の『リスク許容度』を明確にした上で、選ぶ必要があります。

またリスク許容度によって、リターンも大きく変わってきます。

余裕資金と今後の目標をはっきりさせ、リスク許容度を設定しましょう。

リスクは負うもの

リスクは避けるより、受け止めることをおススメします。

投資の理想は、最安値の商品を上がり始めるたところで買って、最高値を過ぎて下がり始めたところで売るです。

ただこんなことは凡人にはできません。

ならばリスクを受け止め、平均リターンを取る方が効率的です。

仕事でもそうですが、特にサラリーマンの方はどんな天候であろうが出勤して働きます。

雨なのに出勤しろと言われたから会社を辞めて、晴れたら次の会社を探すなんてことはしないと思います。

更に雪が降ろうが嵐が来ようが出勤して働き、収入を得ます。

投資でも、ちょっと下がったから怖くなって売ると、次に買おうとしてもタイミングを逃し、利益を得られません。

ある程度のリスクを負う、その結果として、リターンという対価が得られます。

またリスク許容度が増えればリターンも大きくなります。

繰り返しですが、その商品の平均リターンとは、そのリスクを受け入れた人のみが得られるリターンです。

投資を怖れるのではなく、自分に見合ったリスクを負うことで、そのご褒美としてリターンを受け取りましょう。

そう考えれば途中の振れ幅なんて、ワクワクしながら楽しめるかもしれません。

――― おすすめの書籍 ―――

『このまま人生を終えるのか...』『変わるには何から始めれば?』とお悩みの方の一助となる「お金」の本を紹介します。これらの本は、単なるお金や投資の知識にとどまらず、人生を豊かにするヒントが詰まった本です。読むだけで人生の充実感がぐっと高まる、そんな魅力的な一冊をご紹介します。

>>日本人に限らず、多くの人はお金を貯めることに夢中になりがちです。働くことで時間を犠牲にし、賃金を得ていますが、そのお金を本当に使うべきタイミングはいつでしょうか?人生は生まれてから死ぬまで続きますが、お金の使える期間はそれよりずっと短いのです。それにもかかわらず、多くの人は将来の不安から使うタイミングを逃してしまいます。本書『DIE WITH ZERO』は、大切なのはお金そのものではなく、経験や挑戦を通じて得られる充実感であることを教えてくれます。また、お金の価値を最大限に引き出す最適なタイミングを示し、今しかできないことに投資する大切さを伝えています。普段は当たり前と思っている人生観を見直し、「充実して生きる」ことを考えさせてくれる一冊です。ぜひ後悔のない、納得のいく人生を発見してください。

>>本書は投資本として紹介されることが多いですが、実はお金の管理方法にも多くのページを割き、独自の視点で「時間」の大切さを説いています。つまり、投資のタイミングに頭を悩ませる時間を減らし、人生の貴重な時間を他の大切なことに使うべきだと説いています。

データに基づいた論理的な解説に加え、お金を貯めるための実践的な方法も網羅。シンプルでありながら説得力のある提案は、あなたの「お金」と「時間」の使い方を、より自由に、より豊かにする—。そんなヒントが詰まった良書です。

>>大学合格を祝う父から息子への心温まる手紙を元に、社会に出ていく若者に向けて社会で生き抜く知恵を伝える一冊です。著者は経済の視点から、お金や仕事、人間関係まで、 社会で生きていく上でのコツを、時にユーモアを交えながら語りかけます。たまに難しい金融用語が出てきますが、 まるで隣で優しい父親が話しかけてくるような語り口で、 すんなりと腑に落ちていくはずです。この本の真価は、経済という「物差し」を通して、 人生の本質を浮き彫りにしている点にあります。 20代の若者はもちろん、40代、50代の方々にも、 新鮮な気づきを与えてくれることでしょう。