債券を資産に含むべきかは、必ず1度は悩む課題です。

投資資産のバランスを取る手段として有効なのは分かっていても、自分にとって必要か否かは、また別の話。

あらためて債券についての疑問をおさらいし、ポートフォリオに含むべきか確認してみましょう。

債券と言ってもいろいろあるので、ここでは国債に絞った内容で、次の5つの疑問に沿って解説していきます。

- リスクフリー(リスクがない?)

- 利回りとインフレ率の関係

- ポートフォリオに含める目的

- 直接投資と投資信託はどっち?

- NISA活用方法

このあと財務省の公式サイトでさえ間違っている「利回り計算式」についても合わせて解説しますので、ぜひ確認してみてください。

でもその前に、債券って何かを簡単におさらいしておきます。

口座開設手順はMoney shipさんが詳しく解説されていますので ↓↓↓こちらをご覧ください。

債券を簡単におさらい

債券に詳しいという方は、読み飛ばして次の項目へどうぞ。

債券を例えて言うと

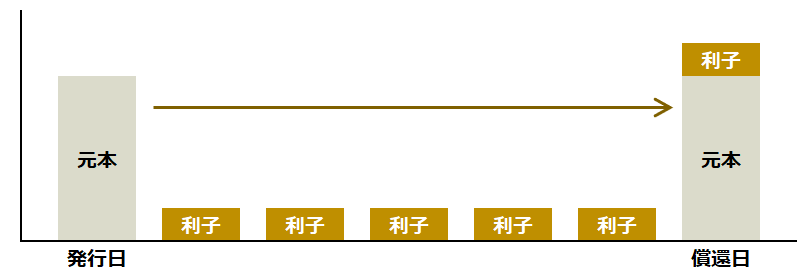

債券投資を簡単に表現すると、あなたがある期間、誰かにお金を貸してあげることです。

10年という期限付きで100万円を貸すと、10年後に100万円が返ってきます。

しかしタダで貸す訳にはいきませんので、その10年間毎年(半年毎)、決まった金額の利子を受取ります。その利子分が利益となります。

あなたがお金を貸す銀行に

なった感じですね。

債券とは

債券とは、投資家などからお金を借りるために発行する有価証券の一種です。要するに借用書です。

お金を貸す相手が日本国や米国になると国債と呼ばれ、短期(1年未満)から、長期(1年~40年)の貸付期間のものがあります。

債券を購入することで、債券発行元にお金を貸したことになります。

債券の運用

貸したお金を全額返済してもらえる日を、償還日(満期日)と言います。

この償還日まで債券を持ち続けても良いですが、債券は途中に売ることもできます。また逆に、償還日に達していない途中の債券を買うこともできます。

このときの売買価格が市況により変化するため、それに従って利益も変化します。(注;毎年の利子は一定)

債券の詳細については、下⇩のリンクにある記事で更に詳しく解説しています。

【保存版】金利上昇と利回りの関係|債券価格を含む変動の仕組みをわかりやすく解説

国債は本当にリスクフリー?

国債は、リスクフリー(リスクがほぼ無い)と言う表現も見ますが、以下のようなリスクが存在します。

そういう意味では、ローリスク・ローリターンな商品です。

インフレリスク

債券を購入する場合に最も注意したいのが、このインフレリスクです。

インフレとは、月日がたつと物の価値が上がり、実質的にはお金の価値が下がる現象です。

たとえば40年債券を100万円で購入すると、元本が保証されているため40年後には100万円が返ってきます。

ただ、その40年のあいだに物の価格は上昇しているため、当初100万円で買えていたものが、40年後に100万円では買えません。

債券を保有しているあいだに、お金の価値が下がってしまうのです。

価格変動リスク

途中で売買できますが、売却の価格によっては利回りが下がる可能性があります。

そのため売買するタイミングがとても大事になります。

ただ発行当初に購入して満期まで保有する分には、このリスクは発生しません。

信用リスク

債券の発行元が破綻する可能性があります。破綻した場合、元本の払い戻しがゼロになることもあります。

以下2つは外国債券に関するリスクとなります。

為替リスク

外国債券への投資は、通常、ドル円など外貨への換金が必要なため、購入時/売却時に為替による損失がでる可能性があります。

カントリーリスク

国・地域の政治や経済環境によって、信用リスクが生じる可能性があります。

利回りとインフレ率の関係

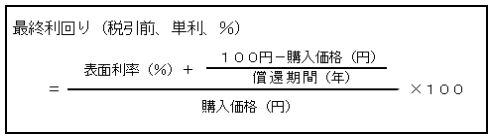

債券を購入する際の、一番の判断材料は利回りです。

利回りは次の式で算出されます。

パッと見たとき難しい式に見えますが、中身は意外と簡単です。

簡単な例で、表面利率を3%、購入価格が80円、償還期間(残存年数)が10年の既に発行された国債があったと仮定します。

本来、債券の額面金額は100円です。なので80円で買った債券は、10年後の償還日には100円が貰えて、20円得します。

この得した20円を、残存年数(10年)の1年当たりに得した金額として換算すると、20円÷10年=2円。

1年単位で考えると毎年2円得することになります。この『2円』が上記の計算式で言う分子の右上側の計算結果となります。

ここで注意点があります。この式は財務省の説明から引用した式で、その他のサイトでもよく書かれている式ですが、厳密にいうと間違っています。

間違いの部分は「表面利率」です。この部分は表面利率ではなく、額面金額(100円)の債券で1年間にもらえる利息(円)』が正しい答えです。

ここの説明で使用する「表面利率」は3%です。そして表面利率横の式で今、『2円』という1年当たりの得した金額が出てきました。

計算式の分子の部分である、この2つの数字を比べると分かりますが、表面利率の単位は『%』、その右側の計算結果である『2円』の単位は『円』です。

『%』と『円』を足し算しようとしています。

狙いとしては3%+2円=5?のように、ここでは「5」という数字を導き出したい意図ですが、異なる単位をこのように単純には足し算できません。(債券の額面金額の基準が100円という理由から、このような説明にしているのでしょうが、少し無茶です)

財務省の説明通りに正しく計算すると、3%+2円=3/100+2=2.03となり、答えは「2.03」です。

ただしこの数値を使っても、正しい「最終利回り」は算出されません。

なので「表面利率」ではなく、『額面金額100円の債券で1年間にもらえる利息(円)』を計算すると、100円✕3%=100✕0.03=3円として、『3円』という答えが出てきます。

分数の分子部分の合計は『3円』と『2円』を足した『5円』が答えとなります。

あとはこの『5円』を購入価格で割って、100を掛ければ良いので、5円/80円 ✕ 100=0.0625=6.25%

この債券の最終利回り(年率)は6.25%となります。

【利回り計算まとめ】

表面利率3%、購入価格80円、償還期間(残存年数)が10年の既に発行された国債

⇒最終利回りは6.25%

利回り6.25%は、なかなかの高利回りなので良い買い物ができた!と思いますが、ここで喜んではいけません。

先にも述べましたがインフレリスクにより、お金の価値は下がっています。

たとえばインフレ率を2%とすると、インフレを考慮した利回りは6.25%-2%=4.25%です。

この債券を購入して得られる実質的な利回りは4.25%となります。

このようにインフレ率も考慮した最終的な利回り又はリターンで、その債券を購入するかどうか判断する必要があります。

最低限、このインフレ率も考慮した最終利回りが、マイナスにならないことだけでも確認しておきましょう。

ポートフォリオに含める目的

ポートフォリオとは、業界によっていろいろな意味があるようですが、投資の世界では次のような意味になります。

保有する金融商品の複数の組合せ

ジャンルの異なる投資商品を組み合わせることで分散が効き、リスクを抑える働きがあります。

では、その組合わせの1つとして、国債を含めるべきでしょうか。

国債をポートフォリオに入れる目的は、おおよそ次のような理由からです。

- ローリスクなので貯金より金利が高い

- 定期的に決まった現金収入(利息)がもらえる(インカムゲイン)

- 株式と逆相関関係があるため、株式暴落時でも資産が大きく減らない

この3点について、少し詳しく解説していきます。

貯金より金利が高い

日本の大手銀行の預金金利は0.001%です。これに対して、日本国債の利回りは約1%、米国債では約4%となっています。(2024年7月現在)

銀行預金と比較すると、日本国債で1000倍、米国債で4000倍の利益が得られることになります。

ただしローリスクというだけあって、国債を売買するタイミングによっては損失が出てしまう可能性もあります。

そのリスクを踏まえても1000倍はとても大きく、それを獲得しに行く価値があると思います。

定期的に決まった利息(インカムゲイン)

長く運用してお金を増やすより、定期的に収入を得たいと考える人もいます。

国債では半年毎に金利分の利息が支払われ、定期的に収入を得ることができます。

このように投資商品の運用中に得られる現金収入をインカムゲインと言いますが、国債ではインカムゲインを得られる利点があります。

ただ注意点として、インカムゲインは現金の受け取りであるため、受け取ったお金には税金が徴収されます。

株式暴落時の資産確保

株式と国債は逆相関関係とよく言われますが、次のリンク記事にあるように、必ずしもそうではなく、むしろ相関関係すらないというのが事実のようです。

なので株式と国債の損益が打ち消し合うという期待は捨てた方が良さそうです。

ただし国債は価格の振れ幅が小さいため、株式の暴落時には資金の大幅な減少を抑えられます。

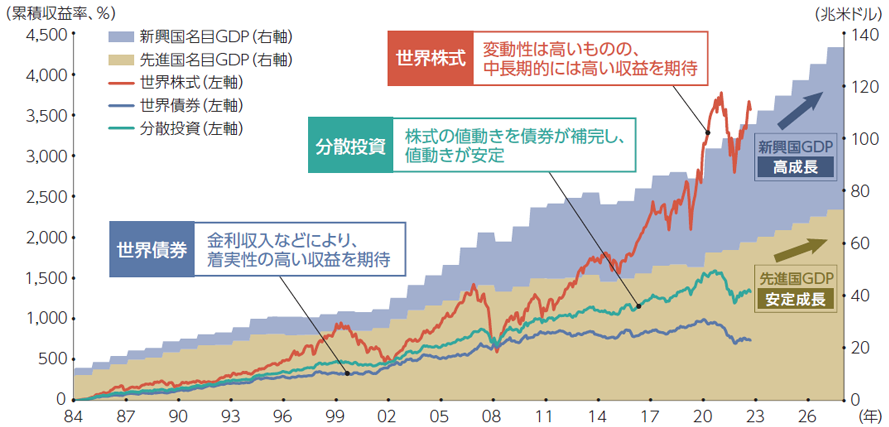

では実際に、暴落時に資産がどのように確保されるか、グラフで確認してみましょう。

下のグラフは赤線が世界株式100%、青線が世界債券100%、緑線が両者を半分ずつ保有した場合の資産推移です。

出典:三井住友信託銀行

株式の暴落があった年は、

- 2002年:2000年のITバブル崩壊を発端とする下落

- 2008年:リーマンショック

- 2020年:コロナショック

この暴落時期を踏まえ、グラフから次のことが読み取れます。

- 暴落時、国債は下げている場面もあるが下げ幅は小さい

- 緑線の分散投資は振れ幅が小さく、安定的に資産が増えている

- 40年間のリターンの関係は、世界債券<分散投資<世界株式

- リターは世界債券が直線的、世界株式は放物線上に増加する

ポートフォリオの一つとして国債を取り入れた場合、国債の割合が多いほど、資産の減少は抑えられます。ただ一方で、トータルリターンが減少します。

言われると当たり前のことなんですが、ミドルリスク・ミドルリターンの株式に対して、国債の割合を増やしていけば、ローリスク・ローリターンに近づいていくということです。

国債の比率を増やすということは、トータルリターンを減らすのと引き換えに、損益の振れ幅を小さくするということです。

株式の最大利点である複利効果の恩恵も減少します。

直接投資と投資信託はどっち?

国債に投資する場合、特定の国債を直接購入する方法と投資信託で購入する方法があります。

この2つの方法について比較した表が以下です。

| 項目 | 直接投資 | 投資信託 |

|---|---|---|

| 最低購入価格 | ||

| 分散投資 | ||

| 手数料 | ||

| 信用リスク | ||

| 将来リターン |

直接投資

直接投資とは、自分の希望の国の債券を個人で直接購入します。

その国の信用度、利回り、満期日を確認して買えるため、リターンの計画が立てやすくなります。

つまり発行時から満期日まで保有するのであれば、先に述べたグラフの売買による価格変動はなく、半年毎に決まった利息を受け取れます。

ただデメリットとして次が挙げられます。

- 最低購入価格が少し高い

- 特定の国となるため分散投資として弱い

- 国債でも金利が高い商品はリスクも高まる

- 発行元が破綻し、資産がゼロになる可能性もある

最低購入価格は、日本国債で1万円から、米国では100ドルから購入できます。

直接投資をする場合は、デメリットを個人の知識でカバーしながら、商品を選定する必要があります。

投資信託

直接購入とは異なり、購入価格は米国債でも100円から購入できます。

また分散投資がされており、もしも、ある発行元が破綻しても影響が小さく、信用リスクが軽減されています。

ただその反面、満期がないため将来の見通しは立てづらく、先のグラフで説明したように、常に基準価格が変動します。

また信託報酬などのコストがかかることも注意する点です。

人気商品として選ばれる商品の中にも、1年トータルリターンが4.2%なのに信託報酬が1.65%と、利益の4割も手数料として取られる商品が存在するため、商品選定にはしっかりした確認が必要です。

そこさえ注意すれば、比較的扱いやすいのが投資信託の特徴です。

したがって結論としては、投資信託は初心者向き、直接購入はある程度の知識が必要な中級者以上向きと言えます。

NISAの活用方法

残念ながらNISAで国債や社債を直接購入することはできません。

またつみたて投資枠で債券を含む投資信託は、わずかしかありません。

NISAで債券を購入する場合は、NISAの成長投資枠で債券を含む投資信託の購入を検討しましょう。

どうしても債券を直接購入したい場合は、NISAではなく、課税対象である特定口座で購入/運用することとなります。

まとめ

いろいろ説明してきましたが、国債をポートフォリオに含めるのは、おおよそ次のような目的です。

- 預貯金などの現金を投資で運用したい

- 定期的に収入を得たい

- 数10年後に計画的なリターンを得たい

- 大きなリスクを取りたくない

- 株式投資などと組合せて、リターンが減ってもリスクを抑えたい

インフレリスクを考慮して銀行預金ではなく、信用度の高い国債の投資信託を購入するというのも1つの手です。

またここでは触れていませんが、投資先を貯蓄目的の保険と迷っているなら、手数料が高い保険ではなく国債を購入するという選択肢もあります。

株式投資などと組合せる場合、何年後かに資金が必要となる分かっている場合、その分を国債にする手段もあります。

個人のリスク許容度や目的に合わせて、ポートフォリオの債券比率を決め、生活環境に合わせて見直していきましょう。

――― おすすめの書籍 ―――

『このまま人生を終えるのか...』『変わるには何から始めれば?』とお悩みの方の一助となる「お金」の本を紹介します。これらの本は、単なるお金や投資の知識にとどまらず、人生を豊かにするヒントが詰まった本です。読むだけで人生の充実感がぐっと高まる、そんな魅力的な一冊をご紹介します。

>>日本人に限らず、多くの人はお金を貯めることに夢中になりがちです。働くことで時間を犠牲にし、賃金を得ていますが、そのお金を本当に使うべきタイミングはいつでしょうか?人生は生まれてから死ぬまで続きますが、お金の使える期間はそれよりずっと短いのです。それにもかかわらず、多くの人は将来の不安から使うタイミングを逃してしまいます。本書『DIE WITH ZERO』は、大切なのはお金そのものではなく、経験や挑戦を通じて得られる充実感であることを教えてくれます。また、お金の価値を最大限に引き出す最適なタイミングを示し、今しかできないことに投資する大切さを伝えています。普段は当たり前と思っている人生観を見直し、「充実して生きる」ことを考えさせてくれる一冊です。ぜひ後悔のない、納得のいく人生を発見してください。

>>本書は投資本として紹介されることが多いですが、実はお金の管理方法にも多くのページを割き、独自の視点で「時間」の大切さを説いています。つまり、投資のタイミングに頭を悩ませる時間を減らし、人生の貴重な時間を他の大切なことに使うべきだと説いています。

データに基づいた論理的な解説に加え、お金を貯めるための実践的な方法も網羅。シンプルでありながら説得力のある提案は、あなたの「お金」と「時間」の使い方を、より自由に、より豊かにする—。そんなヒントが詰まった良書です。

>>大学合格を祝う父から息子への心温まる手紙を元に、社会に出ていく若者に向けて社会で生き抜く知恵を伝える一冊です。著者は経済の視点から、お金や仕事、人間関係まで、 社会で生きていく上でのコツを、時にユーモアを交えながら語りかけます。たまに難しい金融用語が出てきますが、 まるで隣で優しい父親が話しかけてくるような語り口で、 すんなりと腑に落ちていくはずです。この本の真価は、経済という「物差し」を通して、 人生の本質を浮き彫りにしている点にあります。 20代の若者はもちろん、40代、50代の方々にも、 新鮮な気づきを与えてくれることでしょう。