新NISAが始まって以降、2024年8月や2025年4月に大きな株価急落が発生しました。

毎年のように大規模な暴落が発生しています。

このとき話題となるのが、「利確して売るべきか」(利益確定)や「損切りするべきか」(損失確定)などの対処法です。

いったい、どうするべきでしょうか?

日本・外国株式の個別株投資では対応が異なるかもしれませんが、つみたてや長期投資における戦略としては基本、

売らずにそのまま保有

海外を含め、数多くの有名な投資家がいますが、株価下落時に「売る」方法をアドバイスする人は、ほとんどいません。

多くの方が「売るな」や逆に「買え」という意見ばかりです。

ではなぜ、そういう結論になるのか、後半に載せている著名人10名の名言も参考に解説します。

口座開設手順はMoney shipさんが詳しく解説されていますので ↓↓↓こちらをご覧ください。

NISAの基本的な目的

おさらいですがNISAがどういった目的を持った制度なのかを今一度確認しましょう。

将来の資産形成

インフレにより物の価値は上昇し、金利の低い現在では貯金をしても資産が目減りします。

資産形成の手段として貯金だけでなく投資を活用することで、個人のライフプランを実現し、より安定・安心した生活を目指す制度です。

長期投資の促進

リスクが高まる短期的な売買で利益を追求するのではなく、勝率の高い長期的な投資を促す制度です。

長期投資は、複利効果により資産を効率よく増やし、時間をかけることで安定的な成長を期待できます。

また分割購入でリスクを分散できるため、一時的な市場変動にも耐えやすく、長期的なリターンが見込まれます。

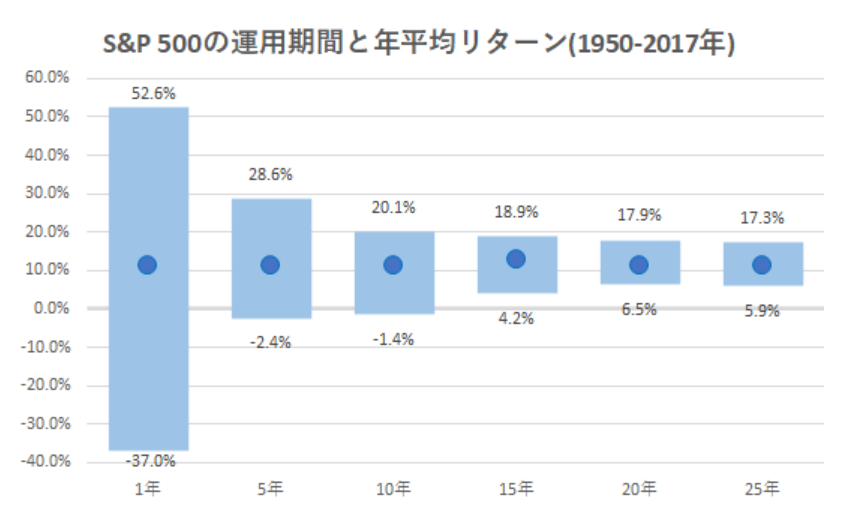

下のグラフはS&P500のあるタイミングで切り取った運用期間を横軸、その期間に得られたリターンの幅を縦軸で表示しています。

出典:バートン・マルキール著ウォール街のランダム・ウォーカー<原著第12版>

これが示すのは、短期ではマイナスリターンが出る確率が高いですが、運用期間が10年を超え15年以上になると、どのタイミングで切り取った15年でもリターンがプラスとなります。

要するに10年を超える長期運用では『負けない』ことが示されたデータです。

ただ投資商品なら何でも良いというわけではなく、長期で上昇を続ける優良商品を購入した場合に限られます。

厳選された優良な商品ラインナップ

NISAで購入できる商品は金融庁により条件が設定されているため、リスクの高い投機的な商品は対象外です。

特につみたて投資枠では、厳選された商品群で提供され、安定した運用実績、低コスト、毎月積立可能という、長期投資に適した商品が揃っています。

これらを踏まえ、暴落時の対応を解説していきます。

急落時のNISA対処法

NISAの目的から考慮した急落時の基本的な対応を解説していきます。

急落時でもNISAは売らない

先に説明した「NISAの基本的な目的」をもとに著者なりにまとめると、投資経験が浅くても、失敗する可能性が低く、資産を増やすことができる分散・積立・長期投資の制度を準備して、資産運用を促進していくのがNISAの目的です。

もう少し砕いて言えば、投資未経験者に対して、まずはつみたて投資枠を活用して、分散・積立・長期投資を経験してもらうのが狙いです。

つみたて投資枠で投資経験を積みながら金融の知識を高めてもらい、経験を積んで物足りなくなったら、更なるステップアップとして成長投資枠での投資を準備しているのだと捉えています。

もちろんベテラン投資家への配慮として成長投資枠を準備しているという意味合いもあると思います。

ですのでNISAの基本的な方針としては、どんな大暴落が来ようとも『売らずに積み立て続ける』というのが基本となります。

それでも売りたい

急落が来て、それでも売りたいと考える人もいるはずです。誰もが必ず経験することです。

下落で損失が出ている場合もそうですが、特に利益が出ているときに、売って利確(利益確定)したいと考えます。

ここでは、決して「売ってはダメ」と言ってるのではなく、過去の実績データから「売らない方が良い」と提案しているだけです。

NISAの場合、売る行為に抵抗はありません。なぜなら売っても手数料や税金が掛からないからです。(※外国商品は除く)

ただし以下の点には注意しましょう。

- 投資信託は注文から売却までに時間が掛かるため、注文時より下落して売却される可能性がある

- 相場は常に増減を繰り返し、特に大暴落の直後には急騰する確率が高い

- 売った資産で次に買い戻すタイミングが難しい

- 売買を繰返すと損失を出す可能性が高まる

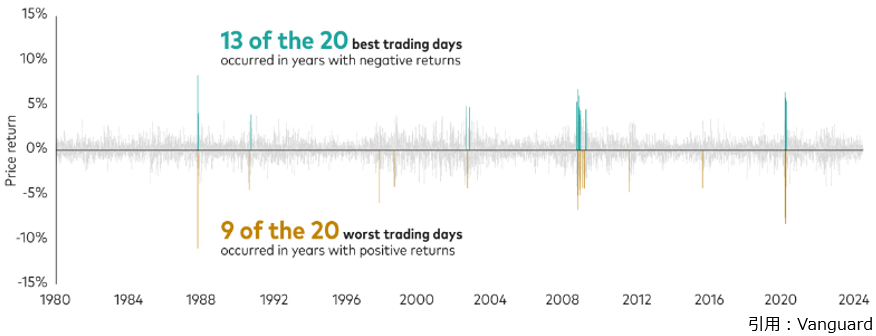

大暴落の直後には大暴騰しやすいことがわかる過去のデータがあります。

下の図は、下側に長く伸びる茶色の線が暴落、上側の緑色の線が暴騰を示します。

暴落と暴騰は隣接し、短期間で発生していることが分かります。

短期的な売買より、長期保有の投資家の方が勝率が高いことを訴えた著名人も数多くいます。(ベンジャミン・グレアム、ジョン・ボーグル、ピーター・リンチなど)

それほど、タイミングを計って売買して利益を得ることは難しいのです。

個別株の対応(成長投資枠編)

NISA全般の基本的な方針は、先に述べた「売らない」です。

ただし、NISAの成長投資枠で行う日本/外国株のような個別株へ投資する場合は、条件や目的により対応を変える必要があります。

さまざまな投資家の意見をもとに導いた結論です。ただ最終的な判断は個人に委(ゆだ)ねられます。

配当金収入が目的である場合

基本的な方針は長期運用であり、つみたて投資枠と同じく「売らずに保有」となります。

大暴落は単なる通過点で、更に言えば、安く買える絶好のタイミングです。

配当金での収入が主な目的であり、売却益はおまけと考え、淡々と当初の目的通り積立て、大暴落のような大安売りではラッキーと思って買い続けましょう。

そうすることで、優良な株であれば株価は戻り、口数だけが増えているという嬉しい状態になります。

口数(くちすう)だけでなく、

嬉しくて「くちかず」も増えるかも

短期売買が目的である場合

あなたが決めたタイミングや条件で売りましょう。

言われなくても分かってる

ですね。

再確認ということで。

企業の成長性などから、購入時に決めた判断基準があるはずです。

条件に達するまではホールド(保有)で良いでしょう。

ただし相場の暴落は個々の企業業績とは関係なく、景況感につられて損失が膨らむのものです。

大きな傷とならないためにも、例え、それが損切りであっても、迷わず最初に決めた条件やタイミングで売って出直しましょう。

例として著書『ファンダメンタル投資の教科書』や『新高値ブレイク投資術』など。

多くの著書で、「購入時に自分が決めたルールに従って損切りする』ことの重要性が説かれています。

基本的には個人の判断に委ねられますが、一般的な意見をまとめると、

すぐに売りましょう。

購入時のルールが曖昧です。

売ってやり直しましょう。

必ずしもこの行動を取る必要はありません。ただ前述したように、個別に株式を購入する時点で、方針を固めておく必要があります。

深手を負い、市場から退場することだけは避けなければなりません。すぐに投資方針から立て直しましょう。

とは言っても、タイミングを逃すとなかなか行動に移せず、悩んでしまいます。そこで、あくまでも一例ですが次を提案します。

保有している投資商品を、関係するイデックスと比較する。

たとえば日本株であればTOPIX、米国株であればCRSP USトータル・マーケット・インデックスなど市場全体の指標と比較します。

市場全体の下落率と比べて、保有商品の下落率が同程度か小さい場合は、それほど悪くない商品と判断して保有を継続します。

しかし市場平均を下回って下落している場合は、さらにその差を広げて下落する可能性があるため売却を検討します。

ここで注目すべきは、優良な投資商品は暴落時でも下げ幅が比較的小さい傾向にあることです。「大きく下がった分、大きく戻るのでは」という期待は、残念ながら現実的ではありません。

市場から退場することだけは避けたいので、リカバリーが可能な範囲で一部でも売却するなど、冷静に判断することが重要です。

投資界の著名人の発言

ここで投資界の著名人が残した、株価下落に関連する発言をピックアップしました。

本ブログの趣旨と離れた発言もありますが、急落についての幅広い意見として参考してみてください。

ピーター・リンチ

- 発言: 「世界中の誰もが、市場が下がるまでは長期投資家である。」

- 要約: 市場が下落すると、短期な視点にとらわれがちだが、長期投資の視点を維持すべき。

- 出典: Novel Investor

ニック・マジューリ

- 発言: 「ほとんどの市場は、ほとんどの期間、上昇している。」

- 要約: 数年間、市場が下落することもあるが、全体で見れば勝つ場面の方が圧倒的に多い。

- 出典: Investopedia(Investopedia,Ryan Delaney)

ジェレミー・シーゲル

- 発言: 「人は、大量かつ明確な歴史的なデータより、恐怖に突き動かされて投資をしている。」

- 要約: 歴史的データから同じことが繰り返されると分かっていても、暴落時は冷静さを失い、間違った判断をする。

- 出典: DIAMOND online

ピーター・バーンスタイン

- 発言: 「最大のリスクは、自分が何をしているのかわからないことです。」

- 要約: 市場の急落時には冷静に対処し、パニック売りを避けることが重要。

- 出典: NOVEL INVESTOR

ウォーレン・バフェット

- 発言: 「他人が強欲なときに恐れ、他人が恐れているときに強欲であれ。」

- 要約: 他人が欲深くなっている時には慎重に行動し、他人が恐れている時には積極的に行動するべき。

- 出典:Markets Insider

ベンジャミン・グレアム

- 発言: 「市場のパニックは、良い会社の株を安く買う絶好の機会を提供する。」

- 要約: 市場の急落時にパニックに陥らず、優良企業の株を安価で買うことが賢明な戦略である。

- 出典: A-Z Quotes

ジョン・ボーグル

- 発言: 「もし20%の損失を想像するのが難しいなら、株式投資には向いていない。」

- 要約: 投資家は市場のリスクを受け入れ、冷静に持ち続ける覚悟が必要。

- 出典: Investing Answers

ハワード・マークス

- 発言: 「ほとんどの投資家は、苦労して教訓を学びます。」

- 要約: 投資の失敗談や学びの情報で溢れているのに、失敗して初めて理解する。

- 出典: NOVEL INVESTOR

セス・クラーマン

- 発言: 「群衆に従って売り急ぐのではなく、独自の判断で行動する勇気が必要である。」

- 要約: 急落時でも群衆心理に流されず、冷静に自分の投資戦略を守るべき。

- 出典: ETF portfolios made simple | justETF

チャーリー・マンガー

- 発言: 「大金は売買ではなく、待つことによって得られる。」

- 要約: 短期的な売買よりも、長期的に株式を保持することで最大の利益が得られる。

- 出典: Analyzing Alpha

まとめ

投資スタイルは大きく分けて2つに分かれます。

- 短期で売買する

- 売らずに買い増しながら長期保有

まとめで強調したいのは主に②の方へですが、①のスタイルの方へも参考になればと思います。

先に挙げた著名人の発言と、世間一般的によく言われる急落/暴落時に関する指針をまとめると、

- 相場を予想することは不可能

- 長期、分散で運用することが大事

- 急落時こそ感情に流されず冷静に

- 株価下落こそがチャンス

- 長期でみれば市場は上昇し続ける

だいたいこのようなことが言われています。

ここで注目すべきことは以下です。

株価下落時に「売る」ことをアドバイスした著名人はほぼいない

急落時に「売る」行為については、否定的な意見ばかりです。

逆に株価下落時は「買う」ことを主張する意見が多く存在します。

これは株であろうと投資信託であろうと同じです。

人は誰しも損失を恐れ、目先の利益にばかり捕らわれてしまい、焦りと欲という感情にまかせて売る行為に走ってしまいがちです。

投資を始めたばかりの頃は特にそうで、何度も失敗を繰り返しながら学んでいくことで、徐々に利益が安定していきます。

ただし、生き残れればの話です。

では高い授業料を払わずに生き残る方法はないのでしょうか?・・・1例ですが良い方法があります。

それは多くの著名人のアドバイスに耳を傾けることです。

「売るかどうか」で悩むことを卒業して、より良い商品を買うことに注力しましょう。

――― おすすめの書籍 ―――

『このまま人生を終えるのか...』『変わるには何から始めれば?』とお悩みの方の一助となる「お金」の本を紹介します。これらの本は、単なるお金や投資の知識にとどまらず、人生を豊かにするヒントが詰まった本です。読むだけで人生の充実感がぐっと高まる、そんな魅力的な一冊をご紹介します。

>>日本人に限らず、多くの人はお金を貯めることに夢中になりがちです。働くことで時間を犠牲にし、賃金を得ていますが、そのお金を本当に使うべきタイミングはいつでしょうか?人生は生まれてから死ぬまで続きますが、お金の使える期間はそれよりずっと短いのです。それにもかかわらず、多くの人は将来の不安から使うタイミングを逃してしまいます。本書『DIE WITH ZERO』は、大切なのはお金そのものではなく、経験や挑戦を通じて得られる充実感であることを教えてくれます。また、お金の価値を最大限に引き出す最適なタイミングを示し、今しかできないことに投資する大切さを伝えています。普段は当たり前と思っている人生観を見直し、「充実して生きる」ことを考えさせてくれる一冊です。ぜひ後悔のない、納得のいく人生を発見してください。

>>本書は投資本として紹介されることが多いですが、実はお金の管理方法にも多くのページを割き、独自の視点で「時間」の大切さを説いています。つまり、投資のタイミングに頭を悩ませる時間を減らし、人生の貴重な時間を他の大切なことに使うべきだと説いています。

データに基づいた論理的な解説に加え、お金を貯めるための実践的な方法も網羅。シンプルでありながら説得力のある提案は、あなたの「お金」と「時間」の使い方を、より自由に、より豊かにする—。そんなヒントが詰まった良書です。

>>大学合格を祝う父から息子への心温まる手紙を元に、社会に出ていく若者に向けて社会で生き抜く知恵を伝える一冊です。著者は経済の視点から、お金や仕事、人間関係まで、 社会で生きていく上でのコツを、時にユーモアを交えながら語りかけます。たまに難しい金融用語が出てきますが、 まるで隣で優しい父親が話しかけてくるような語り口で、 すんなりと腑に落ちていくはずです。この本の真価は、経済という「物差し」を通して、 人生の本質を浮き彫りにしている点にあります。 20代の若者はもちろん、40代、50代の方々にも、 新鮮な気づきを与えてくれることでしょう。