企業型DC(企業型確定拠出年金)制度で次のような悩みを抱えていないでしょうか。

- 制度や運用の仕組みがよくわからない

- 元本保証型商品を選んでいるため、資産がほとんど増えない

- 見直したいけど、方法がわからない

- 最適な商品がわからない

多くの方が、会社での制度開始時に十分な理解がないまま商品を選び、その後はほとんど確認していない状況です。

私も以前は証券会社の提案通りに商品を選択し、10年間そのままにしていました。結果として、期待したほどの運用成果は得られず、もっと勉強しておくべきだったと猛省した一人です。

企業型DCの運用方法によって、将来受け取れる金額は大きく変わります。例えば、500万円と1000万円という違いが生まれる可能性があるのです。

適切な見直しによって、次のような効果が期待できます。

- 老後資産の安定的な成長

- インフレに負けない資産配分の実現

- 市場暴落リスクを考慮した商品の入替え

- 自動的にお金がはたらくシステムの構築

本記事では、元本保証型や低リターンの商品で運用している方に向け、先進国株式への移行方法をご提案します。

先進国債券を経由した段階的な移行により、リスクを抑えながら年率5%以上のリターンを目指す方法です。

この方法で運用を見直したところ、それまでの年率1%程度だったものが、移行後3年足らずで年率5%以上の運用へと改善できた実績があります。(※注:過去の運用期間や市況により左右されます)

過去を後悔しても仕方がありません。未来に向けて今やれる一歩を踏み出すことが大切です。

まずは企業型DCの基礎から確認し、より良い運用方法を一緒に考えていきましょう。

口座開設手順はMoney shipさんが詳しく解説されていますので ↓↓↓こちらをご覧ください。

企業型DC(確定拠出年金)制度のしくみと注意点

確定拠出年金制度の見直しを始める前に、基本的な仕組みを確認しましょう。

企業型DCのしくみ

企業型確定拠出年金制度の基本的なしくみは、

- 退職金の一部として運用

- 毎月の給与から自動的に掛金が投資される

- 給与からの掛金は非課税

- 受け取りは原則60歳以降

- 運用商品は個人が自由に選択

- 運用割合の変更や預け替えなどが可能

確定拠出年金制度に否定的な意見もありますが、適切な運用を行えば老後の資産形成大きな効果をもたらします。特に次の2つ点が大きな利点です。

- 掛金は非課税のため、運用スタート時点から有利

- 自分の好みにあった運用商品を選べる

給与の一部が非課税となるため資産運用を開始する資金が増え、そこに複利が働くため資産の複利効果も高まります。

また個人で商品を選べるため、自身の投資方針に沿った積極的な運用が可能となります。

運用商品はいつでも変更が可能

運用商品の見直し方法には、「配分変更」と「スイッチング(預替)」の2種類があります。

毎月の掛け金で購入する商品の種類や割合を変更する

既存の資産を別の運用商品に入れ替える

基本的には個人のパスワードでウェブサイトにアクセスすれば、いつでも変更が可能です。

企業型DCのスイッチング手数料は無料

企業型DCで扱われる商品は主に預金、保険、投資信託の3種類です。

そのうち投資信託については、一般に次の3つの手数料が存在します。

- 販売手数料:購入時

- 信託報酬:保有中

- 信託財産留保額:売却時

企業型DCの配分変更やスイッチングに関わる手数料は①販売手数料と③信託財産留保額の2つで、これらは基本的に無料です。

残りの1つ②信託報酬は、投資信託であれば発生する運用手数料で、加入者(従業員)本人が負担する必要があります。

投資信託の手数料については、「投資信託の手数料」という記事で詳しく解説しています。

運用商品のラインナップは少ない

世の中には数えきれないほどの金融商品が存在します。

ただし企業型DCで選択できる商品は、そのほんの一部です。あなたの会社か運営管理機関が決めた商品群から、最適な商品を選ぶ必要があります。

それでは、放置状態の企業型DC運用を見直す具体的な手順を説明していきます。

100%株式へスイッチング(預替)する手順

最終的に目指すのは、投資信託の先進国株式インデックスファンド1商品を100%保有する状態です。

その理由は後ほど詳しく解説します。

スイッチングで最も注意すべき点は、

- 一括でいきなり全て変更するのは危険

本来であれば一括で株式にスイッチング(預替)するのが収益面でも最も効果的です。なぜなら統計的に、分割購入より一括購入の方が勝率が高い(勝率7割以上)というデータがあるからです。

ただ勝率が高くても、恐ろしいのは一括購入した直後に市場が大暴落する場合です。ほとんどの方は精神的にその状況に耐えられません。

そこでリスクを抑えつつ、段階的にスイッチングする方法を提案します。

これは将来的なリターンを下げてでも大暴落による精神的ダメージを軽減する方法の1例です。手法に納得してから実践するかどうかを判断してください。

5つのステップでスイッチングを行っていきます。

- 保有率100%にする先進国株式インデックスを選定

- 掛金で購入する商品を100%株式に配分変更

- 保有中の安全資産(元本保証)を全て先進国債券に集約

- 債券→株式へ段階的に比率を引き上げる

- 株式100%でスイッチング完了

保有率100%にする先進国株式インデックスを選定

運用100%とする先進国株式インデックスファンドを選択します。目安となる選定基準は、

- 投資信託(預金や保険は✕)

- 信託報酬が最も低い商品

- 米国を中心とする先進国株式

- 年率5%以上の実績リターン

預金や保険では資産が増えず、さらにインフレによりお金の価値は実質マイナスになってしまいます。

他にも外国債券やバランスタイプなど様々な商品がありますが、長期で運用を行う場合は株式比率を高めることが重要です。長期運用では、米国を中心とする先進国株式がリスクやリターンの面で優れています。

以下の記事で詳しく解説していますので、参考にしてみてください。

掛金で購入する商品を100%株式に配分変更

既に保有する商品をスイッチングする前に、まずは今後の掛金で購入する商品を変更します。

毎月の掛け金は、選定した先進国株式インデックスファンドに100%配分します。

月々の積立はドルコスト平均法により、リスクが抑制されます。なので、あまり心配することなく100%で購入していきましょう。

保有中の安全資産(元本保証)を全て先進国債券に集約

ここからが、この記事独自の手法となります。

保有中の元本保証型の安全資産(貯金、保険など)は、いったん全て先進国債券インデックスファンドへ移行します。

債券インデックスファンドの選定条件は、以下の上位から優先して選定します。

- 米国債券の比率が多い投資信託

- 信託報酬が最も低いもの

- 債券商品の中でも高リターンのもの

先進国債券インデックスファンドを経由する理由は次の通りです。

- 株式に比べリスク(値動き幅)が小さい

- 先進国債券は元本保証型に比べ10倍以上のリターンが期待できる

- インデックスであれば信託報酬が安い

元本保証商品を保有していても資産はほとんど増えいきません。

リスクを抑えつつ、投資の基本である『時間』✕『量(資金)』を有効活用するために、できるだけ素早く債券インデックスファンドへ移行します。

なおバランスタイプなどの商品は、移行せず一旦そのままでも構いません。

債券→株式へ段階的に保有比率を引き上げる

ここから債券インデックスを段階的に先進国株式インデックスに変更(スイッチング)していきます。

個人のリスク許容度に応じて以下を設定します。

- スイッチングの割合

- スイッチングの間隔(期間)

このときに以下の注意点があります。

- 大きな割合での変更は分散効果が低下

- 短い期間での変更も同様

- 手数料がかかる場合は回数を抑える

ほとんどの場合、スイッチング手数料はかからないはずですが、念のため確認してから行ってください。

個人のリスク許容度に応じて決定しますが、不安な人ほど割合を細かく、期間を長く取るようにしましょう。

たとえば、割合を20%ずつに分け4カ月おきにスイッチングするなどです。2年弱で変更が完了します。

大暴落を確実に避ける方法ではありません。あくまで分割によりリスク軽減を期待する手法です。

注意点ですが、あまり長期化すると将来への収益に影響します。少し思い切ったくらいの設定が良いでしょう。

なおバランスタイプなどの商品を保有している場合は、信託報酬やリターンを比較して、同じように先進国株式インデックスにスイッチングするか検討してください。

バランスタイプには債券を含む商品が多いため、リスク(値動き)が小さい分、株式インデックスよりリターンが少なくなる傾向があります。

スイッチングを完了するまでの補足テクニック

テクニックというほどではありませんが、スイッチングのタイミングで次のことを意識するとより効果的です。

- 下落のタイミングに合わせスイッチングを早める

- 下落のタイミングで割合を増やす

市場が下落したタイミングに合わせると多少安く購入できる可能性があります。

ただし債券インデックスも下げている可能性がありますので、移行しても大きな効果は狙えず、気持ち得する程度だということを考慮ください。

なお次の行為はおすすめできませんので、できれば避けましょう。

- 将来の下落を待って移行を遅らせる

- 市況に合わせ頻繁に商品を変更する

投資のプロでも未来は予測できません。さらに投資の基本である『時間』✕『量(資金)』を損失してしまいます。

最初に決めた間隔を基本とし、早めるか割合を増やす程度にしましょう。

なぜ先進国株式インデックス100%が推奨なのか?

先進国株式インデックス100%へ移行する根拠について、3つの観点から説明します。

- 元本保証商品はハイリスクNOリターン

- 長期/分散では株式が優秀

- 債券ではなぜダメなのか

順に解説していきます。

元本保証商品はハイリスクNOリターン

預金や保険などの元本保証型商品(掛金より減ることはない)は、一般的にローリスクローリターンと言われます。

しかし実質的には資産の価値、厳密に言うとお金の価値が下がっていきます。原因はインフレです。

わかりやすい具体例として郵便はがきです。

- 1981年:40円

- 2024年:85円(2倍以上に上昇)

この例が示すように、お金の価値は時間とともに低下します。

特にアメリカのインフレ率は日本以上に高く、今後も日本もそうならないとは限りません。資産価値を維持するには最低でも年率3%のリターンは欲しいところです。

長期/分散では株式が優秀

長期投資における株式の強みは、歴史的データから明確に示されています。

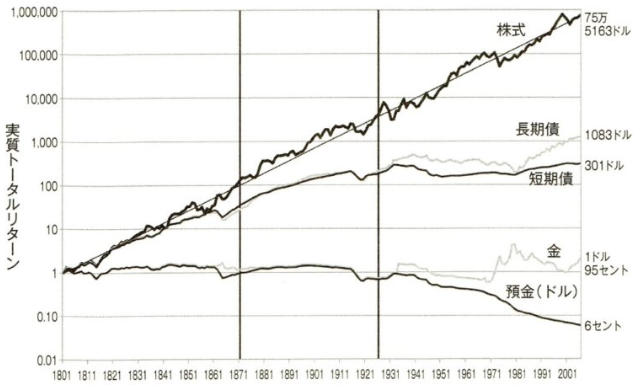

引用:ジェレミー・シーゲル著「株式投資」

このグラフは1801年に1ドル投資し、その資産がどのように推移したかを資産別に示しています。

- 株式は債券を大きく上回るリターン

- 両者の差は2桁という圧倒的な開き

- 長期では株式の優位性が顕著

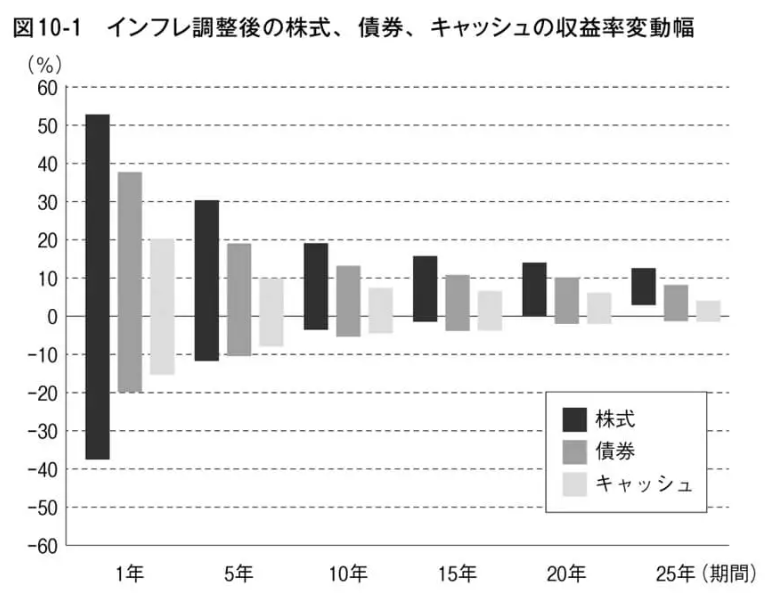

そして次のグラフは横軸に運用年数、縦に運用年数における過去の収益率の幅を示しています。3色で色分けされているのは資産別です。

引用:チャールズ・エリス著書「敗者のゲーム」第8版

運用期間と収益率の関係を見ると、

- 20年以上の長期運用では株式のみがプラス

- 株式の収益率が最も高い

- 運用期間が長いほど株式は損失リスクを低減

長期の株式運用は収益の最低ラインを押し上げる力が強く、損失を出しにくいという結果です。

債券ではダメなのか

債券投資が悪いわけではありませんが、長期投資では株式が最適解となります。

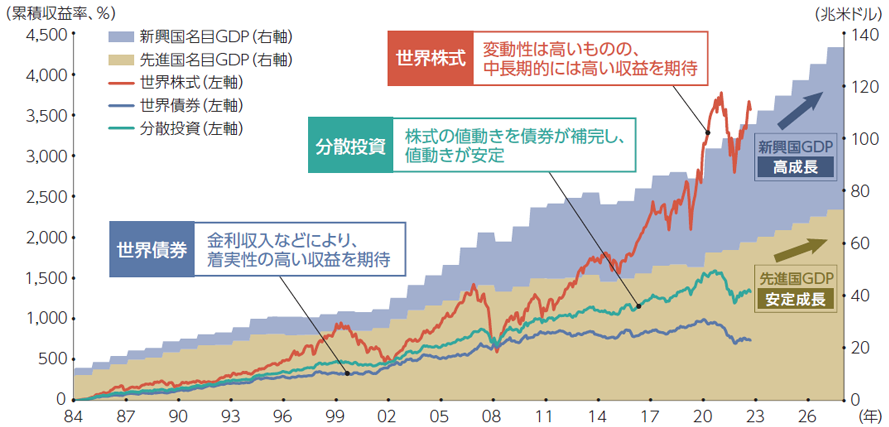

下のグラフは赤線が世界株式100%、青線が世界債券100%、緑線が両者を半分ずつ保有した場合の資産推移です。

出典:三井住友信託銀行

このグラフから読み取れる点は次のことです。

- 株式も債券も安定して上昇する

- 債券組入れでリスクとリターンが同時に低下

- 株式と債券は似た値動きをする(逆相関なし)

債券を組み入れるこでリスクが下がりますが、同時にリターンを下げます。

金利上昇時など、タイミングを計れば債券も有効ですが、長期の積立投資では株式の優位性が明確です。

このように、長期的な資産形成において、先進国株式インデックス100%という選択には、歴史的データに基づく明確な根拠があります。

まとめ

資産運用の重要ポイント

効果的な資産運用のために、以下の3点を押さえておく必要があります

- 預金や保険では、インフレにより資産価値が実質的に目減りする

- インフレを考慮すると、最低でも年率3%以上のリターンが欲しい

- リスクは適切に、リターンは最大

企業型DCのスイッチング手順

これらを踏まえ、次の5ステップでの見直しを提案しました。

- 保有率100%にする先進国株式インデックスを選ぶ

- 掛金で購入する商品の配分を100%株式にする

- 保有中の安全資産(元本保証)を一旦全て先進国債券に集約する

- 債券から株式へ段階的に比率を引き上げる

- 株式100%でスイッチング完了

なお、ここで提案した運用手法は過去の市場データに基づいています。今後の経済状況の変化によっては、運用方針の見直しが必要となる可能性があります。

市場環境を定期的に確認しながら、必要に応じて柔軟な対応を心がけましょう。

――― おすすめの書籍 ―――

『このまま人生を終えるのか...』『変わるには何から始めれば?』とお悩みの方の一助となる「お金」の本を紹介します。これらの本は、単なるお金や投資の知識にとどまらず、人生を豊かにするヒントが詰まった本です。読むだけで人生の充実感がぐっと高まる、そんな魅力的な一冊をご紹介します。

>>日本人に限らず、多くの人はお金を貯めることに夢中になりがちです。働くことで時間を犠牲にし、賃金を得ていますが、そのお金を本当に使うべきタイミングはいつでしょうか?人生は生まれてから死ぬまで続きますが、お金の使える期間はそれよりずっと短いのです。それにもかかわらず、多くの人は将来の不安から使うタイミングを逃してしまいます。本書『DIE WITH ZERO』は、大切なのはお金そのものではなく、経験や挑戦を通じて得られる充実感であることを教えてくれます。また、お金の価値を最大限に引き出す最適なタイミングを示し、今しかできないことに投資する大切さを伝えています。普段は当たり前と思っている人生観を見直し、「充実して生きる」ことを考えさせてくれる一冊です。ぜひ後悔のない、納得のいく人生を発見してください。

>>本書は投資本として紹介されることが多いですが、実はお金の管理方法にも多くのページを割き、独自の視点で「時間」の大切さを説いています。つまり、投資のタイミングに頭を悩ませる時間を減らし、人生の貴重な時間を他の大切なことに使うべきだと説いています。

データに基づいた論理的な解説に加え、お金を貯めるための実践的な方法も網羅。シンプルでありながら説得力のある提案は、あなたの「お金」と「時間」の使い方を、より自由に、より豊かにする—。そんなヒントが詰まった良書です。

>>大学合格を祝う父から息子への心温まる手紙を元に、社会に出ていく若者に向けて社会で生き抜く知恵を伝える一冊です。著者は経済の視点から、お金や仕事、人間関係まで、 社会で生きていく上でのコツを、時にユーモアを交えながら語りかけます。たまに難しい金融用語が出てきますが、 まるで隣で優しい父親が話しかけてくるような語り口で、 すんなりと腑に落ちていくはずです。この本の真価は、経済という「物差し」を通して、 人生の本質を浮き彫りにしている点にあります。 20代の若者はもちろん、40代、50代の方々にも、 新鮮な気づきを与えてくれることでしょう。